最新要闻

- 环球观点:美国通胀降温 油价随宽松预期下上行

- 天天日报丨男子要求抹零被拒与店员起争执 就为10元打女服务员:网友吐槽没必要

- 世界快资讯:打车去拉萨的超远订单显著增加 车费超1.3万 滴滴:希望大家理性下单

- 每日动态!曾是第一大股东 软银抛售阿里巴巴股份:快清空了

- 世界热资讯!剧版《哈利·波特》官宣 先导预告发布:JK罗琳监制 忠于原著的十年大剧

- 每日速递:和iPhone一样四边等宽!华为nova 11正面照泄露

- 4月13日生意社二氯甲烷基准价为2607.50元/吨

- 喊话北京打车太便宜应涨价!乘联会秘书长:燃油车用户纳税但未享受权益

- 世界速看:中老铁路首趟国际旅客列车发车:昆明当日通达万象 二等座470元

- 白玉兰奖《狂飙》张颂文呼声最高:国产电视剧质量、口碑爆发

- 有7/14nm光刻机国产芯片就能赶上来?全球半导体设备、材料核心已被全垄断

- 焦点滚动:银河证券:继续看好银行板块投资机会

- 微头条丨高校围捕1.26米40斤“鳄雀鳝”:人为放生 长嘴如鳄鱼

- 兰博基尼推出插电混动超级跑车 60万美元迅速卖光

- 比亚迪汉、唐车主狂喜!今年内可OTA升级云辇系统 车型一览

- 焦点滚动:小米13 Ultra跑分出炉:第二代骁龙8 顶配16GB内存

手机

iphone11大小尺寸是多少?苹果iPhone11和iPhone13的区别是什么?

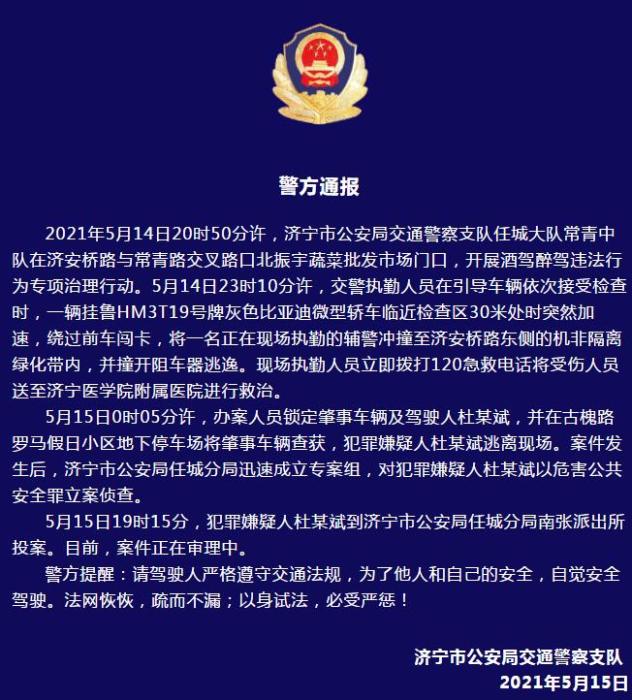

警方通报辅警执法直播中被撞飞:犯罪嫌疑人已投案

- iphone11大小尺寸是多少?苹果iPhone11和iPhone13的区别是什么?

- 警方通报辅警执法直播中被撞飞:犯罪嫌疑人已投案

- 男子被关545天申国赔:获赔18万多 驳回精神抚慰金

- 3天内26名本土感染者,辽宁确诊人数已超安徽

- 广西柳州一男子因纠纷杀害三人后自首

- 洱海坠机4名机组人员被批准为烈士 数千干部群众悼念

家电

环球观点:美国通胀降温 油价随宽松预期下上行

原油

(相关资料图)

(相关资料图)

供应端:俄罗斯新一期海运原油出口数据大减,降至八周最低,增强了其产量下滑的预期。若减产严格执行,全年原油平衡会转为供不应求。美国产量增加至1230万桶/日,战略储备一周减少160万桶,美国从4月1日到6月将重新抛储2600万桶。

需求端:美国能源部长表示拜登政府计划尽快补充战略储备。美国CPI符合预期的下降,增加了美联储加息接近尾声以及经济软着陆的预期。EIA周报显示美国成品油表需回落到1906万桶/日,汽油馏分油表需均小幅回落。

库存端:截至4月7日,API原油库存上升37.7万桶,汽油库存上升45万桶,馏分油库存下降198万桶,去库缓解。截至4月7日,EIA原油商业库存上升59.7万桶,汽油减少33万桶,精炼油库存减少60.6万桶。

观点:目前驱动油价上行的因素主要是OPEC+减产执行力度和旺季预期,但宏观上欧美经济在银行危机后经历信贷收缩,实际需求或不及预期,压制油价上行空间。原油或维持高位震荡,油价下跌需要等到OPEC+减产执行率不足和海外风险再度出现后才可能。

PTA/MEG

PTA:大幅震荡后PTA负反馈或逐渐开始

供应端:上周PTA开工率81%,小幅回升,蓬威90万吨装置重启,山东威联250万吨计划内检修。随着PTA产量上升,PTA流通性或在4月逐渐缓解。PX端才是矛盾所在,美国汽油消费强劲预计调油逻辑仍然存在,目前PX预期四月检修较多供需缺口大。

需求端:聚酯上周负荷89.4%,小幅走低。织造开工率或下行,今年终端需求或不支持聚酯端的持续涨价,负反馈将逐渐发生。

库存:目前PTA流通货仍然偏紧,聚酯库存压力暂时不大但已出现累库。

观点:PTA大涨驱动在于流通货源减少和PX紧张,短期PTA流通性或仍有问题,近月基差虽然回落但远月仍然很强。成本端PX的供需缺口在聚酯高开工下短期难以化解,但今年终端订单不及往年,下游负反馈或延续,PTA紧张局面将逐渐化解,PTA价格或已见顶。

MEG:利润长期低位,关注后续检修是否超预期。

供应端:开工率回落至55.2%,广西一套20万吨煤制EG重启,福建一套70万吨装置重启中。

需求端:聚酯上周负荷89.4%,小幅走低。织造开工率或下行,今年终端需求或不支持聚酯端的持续涨价,负反馈将逐渐发生。

库存端:截至4月10日,华东主港库存为108万吨,小幅去库。

观点:市场前期预期二季度大幅去库,但煤化工复工和海外复产降低去库预期,由于PTA大涨或导致聚酯负反馈,因此尽管出现反弹,EG目前仍难言企稳见底,需看到进一步减产远月才有上涨机会。

甲醇

甲醇日评:

供应端:国内甲醇开工77.2%,环比上周持平,同比往年同期下降3.18%。西北开工率87%较上周上升1.3%,同比往年同期下降5%。下周,咸阳石油10万吨/年、沂州科技一套15万吨/年装置计划检修,但内蒙古赤峰博元15万吨/年天然气制装置预计4月5日重启,另外关注宁夏宝丰新建三期240万吨/年装置投产情况。

需求端:MTO开工率环比上周下降1%。MTBE开工率较上周上升4%。醋酸开工率较上周上升1%。二甲醚开工率较上周持平。甲醛开工率较上周上升1%。

库存:本周甲醇内陆库存环比上周上升1.86万吨,同比往年同期下降1.11万吨,处于历史低位。港口库存环比上周上升7.43万吨,同比往年同期上升5.02万吨,处于历史较低水平。

预期:下游需求疲软,华东MTO装置负反馈加剧,港口库存加速累库。进口存增量预期,预测甲醇价格震荡走弱。

聚丙烯

PP日评:

供应端:PP开工率85.5%,拉丝排产比例33.67%,纤维料排产比例6.93%。海内外价格倒挂,进口窗口关闭。

需求端:塑编较上周上升1.74%,PP注塑较上周持平,BOPP较上周上升0.19%,PP管材较上周下降1.78%,胶带母卷较上周下降2.41%,PP无纺布较上周持平,CPP较上周持平。PP下游平均较上周上升0.4%,较去年同期下降2.62%。下游需求整体表现弱于往年,处于历史低位。

库存:石化聚烯烃库存83万吨,较前一工作日去库3万吨,同比往年同期下降9.5万吨,处于历史较低水平。

预测:成本支撑,刚需支撑,预测价格震荡回升。

聚乙烯

LLDPE日评

供应端:PE开工率91.09%,线性排产为35.25%。海内外价格倒挂,未来进口维持较低水平。

需求端:本周聚乙烯下游各行业产能利用率较上周上升0.53%。农膜产能利用率较上周下降0.89%。管材产能利用率较上周上升0.3%。中空产能利用率较上周上升1.62%。注塑产能利用率较上周上升2.14%。包装膜产能利用率较上周上升0.37%。拉丝产能利用率较上周上升0.89%。

库存:石化聚烯烃库存83万吨,较前一工作日去库3万吨,同比往年同期下降9.5万吨,处于历史较低水平。

预测:成本支撑,刚需支撑,预测价格震荡回升。

LPG

LPG日评

供应端:本周国内液化气日均商品量53.06万吨,环比上上周减少0.91万吨。下周,联合石化将完全停出,长庆石化以及宁夏宝廷均有检修,不过中化弘润或恢复出货,整体来看,预计国内供应或仍有减少,总量或在 52.3 万吨左右。本周国际船期实际到港量60.72万吨,符合预期。下周计划到港量约 52 万吨。

需求端:本周PDH开工率59.07%,环比上周上升0.34%,同比往年同期下降2.32%,处于历史低位。MTBE开工率57.47%,环比上周上升5.46%,同比往年同期上升16.26%,处于历史中等水平。烷基化油开工率51.46%,环比上周上升0.58% ,同比往年同期上升9.46%。随着天气回暖,民用气需求逐步下降。PDH利润转正,厂家开工意愿增强。

库存:本周企业库容率水平在29.13%,环比上周下降1.73%。港口库存182.68万吨,环比上周上升6.89万吨。

预测:PDH利润扭亏为盈,预测未来开工有望持续回升。预测LPG震荡回升。

PVC

1、市场情况

国内 PVC市场维持弱势,市场供应充足,下游需求刚需为主,成交维持清淡,终端订单放缓原料提货积极性不高,行业维持高库存;今日市场价格重心维持昨日水平,盘中维持贴水成交,华东地区电石法五型价格基准在6150-6200区间,现货一口价略高;乙烯法维持僵持,区域内送到价格在6200-6400区间,实单商谈。

2、市场日评

今年国内经济复苏预期较强,房地产销售也在恢复,销售持续性有待观察,后市PVC需求仍存向好预期。国内外经济节奏劈叉,海外衰退概率较大,需求逐步走弱,国内出口压力继续增加。节后市场需求恢复不及预期,房企资金面仍显紧张,终端订单一般,PVC制品企业开工略低于往年同期,国内需求仍没有明显提升。当前PVC厂家库存和社会库存处于历史高位,库存压力较大,外采电石企业继续亏损,期现货价格在成本支撑和弱需求之间波动,短期内较难有趋势性行情,建议观望,或在6000-6500之间区间操作。

纯碱玻璃

1、市场情况

玻璃:今日全国均价1804元/吨,环比上一交易日上涨3元/吨。今日沙河大板成交尚可,价格大稳小动。华中地区稳价出货为主,规格不全。华东市场一线品牌走弱,其他品牌销量尚可。华南市场小部分品牌价格上调,拿货情绪尚可。

纯碱:今日, 国内纯碱市场走势趋稳,现货价格震荡运行,高价出货偏弱。装置运行相对稳定,红四方设备恢复中。企业订单尚可,相对维持,部分企业增加,产销波动不大。下游需求稳定,轻质偏弱,重质尚可。近期,市场情绪表现低迷,高价区域,外阜货源有冲击。

2、市场日评

今年经济复苏预期较强,房地产销售持续向好,销售持续性有待观察,房企资金面在慢慢改善,加之政府保交楼,后市玻璃需求预期较好。调研显示玻璃终端房建需求仍显一般,但家装需求较好,整体终端需求或比订单数据显示的要好,后市需求仍可有一定期待。玻璃行业长期的悲观预期有所缓解,行业库存向下游流动,整体库存结构得到重新调整,玻璃价格反弹,后市需要进一步验证真实需求,建议逢低买入,不建议追高,关注地产销售和玻璃下游订单。

纯碱的矛盾点在未来的供需节奏,预期今年需求增长5%左右,产能增长20%左右,大部分产能在下半年投产,市场节奏跟随产能投放节奏,重点关注产能投产情况。当前纯碱整体供需偏紧,厂家库存处于历史低位,价格支撑仍较强,后市新产能投放时间、碱厂检修情况、出口等因素对市场影响较大,虽然纯碱价格大趋势一定是向下的,但在各种条件不确定的时间段不建议追涨杀跌,等待重要因素落实。

关键词:

-

-

-

-

环球观点:美国通胀降温 油价随宽松预期下上行

天天日报丨男子要求抹零被拒与店员起争执 就为10元打女服务员:网友吐槽没必要

世界快资讯:打车去拉萨的超远订单显著增加 车费超1.3万 滴滴:希望大家理性下单

每日动态!曾是第一大股东 软银抛售阿里巴巴股份:快清空了

世界热资讯!剧版《哈利·波特》官宣 先导预告发布:JK罗琳监制 忠于原著的十年大剧

每日速递:和iPhone一样四边等宽!华为nova 11正面照泄露

天天报道:1、内网渗透基础知识

4月13日生意社二氯甲烷基准价为2607.50元/吨

【国际大宗商品早报】国际油价显著上涨超2% 基本金属全线走高

喊话北京打车太便宜应涨价!乘联会秘书长:燃油车用户纳税但未享受权益

世界速看:中老铁路首趟国际旅客列车发车:昆明当日通达万象 二等座470元

白玉兰奖《狂飙》张颂文呼声最高:国产电视剧质量、口碑爆发

有7/14nm光刻机国产芯片就能赶上来?全球半导体设备、材料核心已被全垄断

【读财报】房企3月融资:境内信用债发行规模环比翻倍 美元债发行回落

焦点滚动:银河证券:继续看好银行板块投资机会

每日动态!四大证券报精华摘要:4月13日

微头条丨高校围捕1.26米40斤“鳄雀鳝”:人为放生 长嘴如鳄鱼

兰博基尼推出插电混动超级跑车 60万美元迅速卖光

比亚迪汉、唐车主狂喜!今年内可OTA升级云辇系统 车型一览

焦点滚动:小米13 Ultra跑分出炉:第二代骁龙8 顶配16GB内存

天天时讯:俄罗斯国家空间站计划2027年开建:最新构型图正式公布

每日播报!信贷投放靠前发力为经济发展注入活力

比亚迪又放大招 直接对标奔驰

今日最新!403秒!我国人造太阳创造新的世界纪录:可控核聚变又近一步

世界滚动:校园内最美的舞蹈

四则运算练习&竞赛系统(结对编程)

世界滚动:[GIT]GIT之删除远程仓库中的目录或文件

神谷英树发文怒喷Switch:想把这垃圾砸碎!

世界快讯:10nm以下最强候选 中国半导体性单壁碳纳米管获突破

快看点丨被吐槽像绿皮火车!空姐飞机上推销商品吆喝40分钟 业内人士:不违规

【天天新视野】世界上最孤独的鲸鱼死了:圈养44年 5个孩子全部夭折

世界观焦点:技嘉发布韩国特供版RTX 4070:真花哨

穗是哪个城市的简称_广州的简称

全球看点:美国3月消费者价格指数环比增长0.1%

最新:面试题百日百刷-kafka篇(二)

全球看热讯:融创达成复牌指引 明起正式复牌

柯纳米员工袭击老板

每日快讯!是兄弟就来找ChatGPT漏洞 最高赏金2万刀:你敢来吗

当前头条:AMD 3D缓存大杀四方!Intel 14代酷睿上四级缓存

我国首颗太阳专用卫星 夸父一号观测数据将向国内外试开放

Vulnhub Mercy Walkthrough

java命令执行漏洞

环球新资讯:打印圣诞树

天天速讯:09字典(dict)与集合(set)

环球消息!懒人家常糖饼,和面方式不一般,出锅鼓泡不漏糖,松软甜蜜不会硬

索泰首发三款RTX 4070:天启功耗解锁250W!5399元

第三代“风雪”散热器 小巧高颜值!耕升RTX 4070踏雪显卡图赏

【新视野】发售一年的《幽灵线:东京》游戏上了D加密:学习版早已满天飞 玩家不解

从柯哀亲嘴到作者“去世” 又一场滑稽的互联网闹剧

正逆转设计 技嘉RTX 4070风魔OC 12G显卡图赏

count(*) count(1) count(字段)效率问题

java -- 二维数组

每日看点!vivo全球商城:电商交易平台设计

焦点速看:python中如何修改文件?

全球快看:js数组方法之数组变异方法

新一代“夜视神器”!佳能推出全球首款SPAD传感器相机

世界最资讯丨地球上将近一半人都在玩游戏!全球游戏受众已达37亿

全球实时:6年前的麒麟970如获新生 24款设备升级华为鸿蒙3系统

铝车身强度差?奇瑞小蚂蚁表示不服:托举30吨坦克

微速讯:徕卡CEO体验小米13 Ultra后打出满分:影像素质前所未有

全球消息!湖北构建全国劳动争议多元化解先行区

每日视讯:JdkProxy的进阶知识

全球快看点丨【Visual Leak Detector】Release 模式下使用 VLD

【环球聚看点】债市日报:4月12日

韩国面板巨头要卖掉中国LCD工厂?TCL否认接盘:消息不实

女子拒绝调岗降薪被辞退:离职证明上写着“简历造假” 当事人难就业

世界速递!一加Ace 2新增18GB内存 被指反向升级 高管解释:真没有

【世界新视野】国内5月上映 迪士尼《小美人鱼》新剧照公布:脏辫黑人鱼与王子对视

天天速看:首发1350元 铭凡UM560XT迷你主机上架:锐龙5 5600H、液金散热

【聚看点】非法捕捞水产品案进行生态补偿 三亚海警局组织增殖放流3000尾鱼苗

全球即时:最全的python正则使用

环球精选![翻译]ExecutionContext vs SynchronizationContext

24层楼高!我国首艘大型邮轮将交付:2500万个零件

【天天聚看点】文案没能逃过因AI失业!蓝色光标回应AI取代文案外包:属实

全球最资讯丨车主曝极氪001自动加速撞车:官方承认失控、但不担责任

《生化危机:死亡岛》角色介绍:克莱尔、瑞贝卡、吉尔太美了

播报:腾讯QQ邮箱关联邮箱帐号功能要没了!5月15日终止服务

王一鸣:重点激活服务消费,放松中高端商品和服务消费的限制性措施

天天最新:新人必看| 移动端“动态化”是什么意思?

guacamole免密登录,guacamole不通过登录界面登录,guacamole指定用户名免密登录

天天快看点丨图数据库驱动的基础设施运维实操

java 如何计算两个汉字的相似度?如何获得一个汉字的相似汉字?

全球讯息:PostgreSQL 备忘清单_开发速查表分享

当前热文:《CS:GO》价值百万库存玩家被封:只因给其他玩家留言

环球速读:华为智慧屏S3 Pro官宣:顶部配“AI慧眼”、超窄四边

比亚迪微型电动车海鸥内饰发布:看齐海豚、卖8万买不

环球快讯:豆瓣评分跌至6.4!成龙《龙马精神》票房艰难破亿

每日速讯:“小Mate 50 Pro”实锤!华为畅享60X正面揭晓:旗舰同款刘海屏

环球今头条!4月15日 厦门邮轮母港公交场站正式启用(附公交调整方案)

环球消息!2023 年十大 API 管理趋势

新资讯:如何打开 plist 文件

每日短讯:Three.js教程:第一个3D场景

【天天时快讯】pymysql操作数据库入门

快看点丨高数上复习

辽宁发行150亿元专项债补充盛京银行资本金

【环球聚看点】《信托大家谈——信托业转型发展对大众意味着什么》

观点数字化大会 | 德信集团胡一平:一定要积极拥抱数字化改革

世界关注:非会员看剧遇3000多秒广告 优酷回应:确实会有 属极个别情况

世界今日讯!小米长焦之王!13 Ultra塞进两颗长焦镜头

专家称北京打车太便宜应涨价 崔东树曾任汽车销售