最新要闻

- 悦达起亚大地震!管理层轮休1年 公司资不抵债|世界实时

- MAXHUB双发x86兆芯、Arm飞腾国产CPU电脑!国产化近95%

- 单卡30秒跑出虚拟3D仙女老婆!毛孔细节清晰

- 女子退货8600元鞋被拒收:退回后鞋出现磨损

- 杭州现不定价咖啡店 营业首日卖400杯亏3500元!创始人回应|微头条

- 每日速看!gai周延参加的综艺有哪些_周延gai百度百科

- 特斯拉晒美国电价/油价:每天开电车50公里 一月省700块 天天观热点

- 盗版大神正式出手破解《生化危机4重制版》:Denuvo加密沦陷|当前快报

- 每日焦点!《生化危机4:重置版》碍事梨演员再发cos照:里昂救救我!

- 焦点热讯:首发2亿单镜变焦相机!真我11 Pro+图赏

- Win10杀软大PK:Defender拿了个倒数第一_焦点速看

- 泉州市丰泽区东海东宝工业区改造征迁工作指挥部正式揭牌成立

- 无锡阳山桃花源景区可以摘桃子吗_天天速看料

- 环球焦点!因不富裕 《王国之泪》粉丝攒钱6年才买到Switch

- 杀疯了!理想汽车公布2023年第一季度财报:营收、交付等多项数据历史最好

- 男子暴雨天救助流浪猫 专家确认:国家二级保护动物

手机

iphone11大小尺寸是多少?苹果iPhone11和iPhone13的区别是什么?

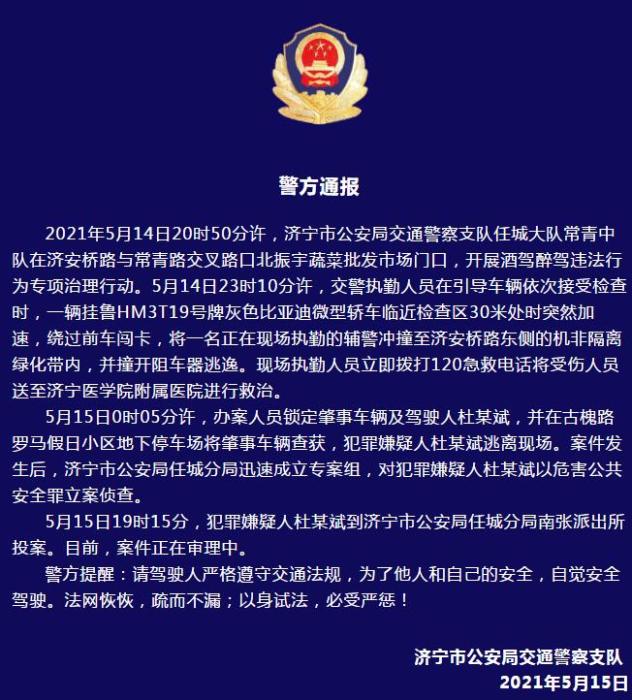

警方通报辅警执法直播中被撞飞:犯罪嫌疑人已投案

- iphone11大小尺寸是多少?苹果iPhone11和iPhone13的区别是什么?

- 警方通报辅警执法直播中被撞飞:犯罪嫌疑人已投案

- 男子被关545天申国赔:获赔18万多 驳回精神抚慰金

- 3天内26名本土感染者,辽宁确诊人数已超安徽

- 广西柳州一男子因纠纷杀害三人后自首

- 洱海坠机4名机组人员被批准为烈士 数千干部群众悼念

家电

债市日报:5月10日_世界观焦点

新华财经北京5月10日电(王菁)债市周三(5月10日)继续走强,股债“跷跷板”效应叠加流动性宽松支持,国债期货全线收涨,银行间主要利率债收益率普遍下行,中短券表现更好,收益率走低2-3BPs;资金面保持宽松,隔夜利率延续下行。

市场观点称,资本市场的震荡调整、流动性环境良好,加之市场对后续经济数据仍持谨慎态度,多因素共同提振债市情绪,后续关注本周将公布的4月金融数据。

(相关资料图)

(相关资料图)

【行情跟踪】

国债期货全线收涨,30年期主力合约涨0.13%,10年期主力合约涨0.14%,5年期主力合约涨0.14%,2年期主力合约涨0.05%。

银行间主要利率债收益率普遍下行,中短券表现更好。截至发稿,10年期国开活跃券230205收益率下行1.4BPs至2.893%,10年期国债活跃券230004收益率下行1.75BPs,报2.72%,5年期国开活跃券230203收益率下行2.5BPs至2.68%,3年期国开活跃券230202收益率下行3.25BPs,现报2.53%。

银行间债券市场,“二永债”成交活跃且收益率普遍下行2-4BPs,截至发稿,“19江苏银行二级”收益率下行2.42BPs,“19交通银行永续债”收益率下行4BPs。

交易所地产债多数下跌,“19融侨01”跌近16%,“15远洋03”跌超4%,“19远洋02”跌超3%,“20旭辉03”跌超2%;“21旭辉02”涨超3%。此外,“16联想02”跌超3%,“22美晨01”跌3%。

一级市场方面,农发行3个月、1年、10年期金融债中标利率分别为1.7582%、2.11%、2.8965%,全场倍数分别为4.48、3.65、3.63,边际倍数分别为8.18、2.3、116.25。

【资金面】

公开市场方面,央行公告称,为维护银行体系流动性合理充裕,5月10日以利率招标方式开展了20亿元7天期逆回购操作,中标利率2.0%。数据显示,当日无逆回购到期,因此单日净投放20亿元。

资金面保持宽松,隔夜回购加权利率进一步下行逾12BPs至1.11%附近,7天加权利率则仍在围绕1.8%左右窄幅波动。由于隔夜供给非常充裕,预计税期前流动性问题不大。长期资金方面,全国性和主要股份制银行一年期同业存单最新报价集中在2.48%附近,二级市场同类型存单成交在2.47%左右,较上日下行约2-3BPs。

【海外债市】

隔夜美债收益率小幅上涨,10年期美债收益率上涨1个基点至3.53%,2年期美债收益率上涨约1个基点至4.01%。2年期与10年期美债收益率利差连续3个交易日稳定在48BPs;欧债市场追随美债走势,10年期德债收益率升1BP至2.33%,10年期意债与同期德债收益率利差扩大到193个基点。

亚洲市场方面,日债市场周三(5月10日)回暖,多数期限收益率小幅回落,随着通胀水平不断攀升,日本实际工资数据连续12个月同比减少,部分机构再次转为交易经济衰退预期。

截至5月10日尾盘,10年期日债收益率报0.417%,下行0.8BP;3年期和5年期日债收益率分别回落0.7BP和0.9BP,报-0.027%和0.122%。超长端品种同步走强,20年期和30年期日债收益率分别报1.028%和1.27%,分别下行1.7BP和0.5BP。

基本面上,日本厚生劳动省9日公布的初步统计结果显示,受通胀高企影响,扣除物价上涨因素后3月日本实际工资收入同比下降2.9%,连续12个月同比减少。数据还显示,3月日本劳动者人均名义现金工资约为29.11万日元(约合2140美元),同比增长0.8%。

【机构观点】

国君固收:存款利率调降对长债的利多大于短债,收益率曲线“牛平”力量增强。一方面,长期限存款利率的调降幅度普遍大于短期限,对应长债的利多大于短债;另一方面,OMO、MLF等央行政策利率直接定价短债,政策利率维持不变也会制约短债的下行空间。同时,降低存款利率、增加债券投资尤其是较高收益的长久期利率债是当下“资产荒”背景下,中小银行稳定净息差的主要选择。

国金固收:利率方面,基金增配助推超长债补涨行情,收益率曲线趋于平坦化。信用方面,理财“抢短债”,基金“加久期”,受赎回潮影响,信用久期较为克制,中短久期利差持续收窄。推荐哑铃型策略,极致行情下需关注债市潜在风险,2-3年期利率债性价比较高,长端下行空间仍需关注存款利率后续下调情况。

华创固收:4月信用债市场资产荒持续演绎。受“钱多”的逻辑主导,在保险公司和银行理财的季节性配置需求放量,以及交易情绪推动基金产品积极买入环境之下,市场流动性较为宽松,资金配置需求持续增长带动信用利差继续下行,沉资质与拉久期特征明显,目前票息策略占优,城投仍是挖掘重点,二级资本债3-4年期高等级品种利差也相对具有挖掘空间。

关键词:

-

-

-

-

债市日报:5月10日_世界观焦点

美国债务上限谈判无进展 拜登可能取消G7行程 热文

悦达起亚大地震!管理层轮休1年 公司资不抵债|世界实时

MAXHUB双发x86兆芯、Arm飞腾国产CPU电脑!国产化近95%

单卡30秒跑出虚拟3D仙女老婆!毛孔细节清晰

女子退货8600元鞋被拒收:退回后鞋出现磨损

杭州现不定价咖啡店 营业首日卖400杯亏3500元!创始人回应|微头条

每日聚焦:Python中的交互库-os库

IPS 和 IDS_观热点

每日速看!gai周延参加的综艺有哪些_周延gai百度百科

特斯拉晒美国电价/油价:每天开电车50公里 一月省700块 天天观热点

盗版大神正式出手破解《生化危机4重制版》:Denuvo加密沦陷|当前快报

每日焦点!《生化危机4:重置版》碍事梨演员再发cos照:里昂救救我!

焦点热讯:首发2亿单镜变焦相机!真我11 Pro+图赏

Win10杀软大PK:Defender拿了个倒数第一_焦点速看

泉州市丰泽区东海东宝工业区改造征迁工作指挥部正式揭牌成立

如何衡量软件测试的绩效 环球速讯

无锡阳山桃花源景区可以摘桃子吗_天天速看料

环球焦点!因不富裕 《王国之泪》粉丝攒钱6年才买到Switch

杀疯了!理想汽车公布2023年第一季度财报:营收、交付等多项数据历史最好

男子暴雨天救助流浪猫 专家确认:国家二级保护动物

四月厂商销量榜:国产车强势爆发 前五占三席

散片便宜300元!但还是劝你买盒装CPU|世界动态

热资讯!华能水电:拟收购华能四川能源开发公司100%股权

AI别来搅局,chatGPT的世界不懂低代码 焦点要闻

观察:理想汽车:预计第二季度车辆交付量7.6万至8.1万辆

滚动:1999元起 真我11 Pro+发布:同价位中的2亿像素王

热点!432核心 25个人开发!欧洲自研CPU飞入太空

淘宝天猫历史最大投入618:今年推出直降专场 不用费劲凑单领券 焦点速递

环球观察:爸爸因无人回应退家族群 女儿发声:反而变热闹了

天玑9000性能满载!vivo Pad2评测:操控如PC般行云流水_今日聚焦

环球热消息:4月销量仅6658台!不降价的蔚来,终于把自己玩懵了?

[系统性能优化实践]JVM进阶实战之监控工具(Prometheus) 焦点速递

STM32【HAL库】使用外部SRAM程序

世界新资讯:如何通过appuploader把ipa文件上传到App Store教程步骤

【高端访谈】碳交易市场将如何影响化工行业?——专访全国化工节能(减排)中心秘书长张华

甘肃凉州:让非遗民俗文化“活起来”|观焦点

年度最火的KEEP动感单车免费得:连续88天打卡全额返 焦点速看

实时:可灭电火、油火 北大青鸟车载灭火器620ml 12.92元

真我史上最大底 真我11 Pro+搭载行业最高2亿像素传感器:挑战最强 每日热门

环球快资讯丨特斯拉要疯?向所有用户开放超充 车主拍手友商跺脚

首发2099元!九号电动V30C发布:50km续航、车架终身质保 当前热点

微软修复 Win10 / Win11 上 BlackLotus UEFI 漏洞

【天天报资讯】java读取文件——以自动贩卖机为例

天天热门:最佳软件测试基础入门教程1简介

环球视点!自建CA和公共CA有什么不同?

基于华为云图引擎GES,使用Cypher子查询进行图探索

每日消息!Vue2组件间通讯

每日快讯!【新华500】新华500指数(989001)10日收跌0.65%

当前热讯:成功展商要点——2023第十二届北京国际汽车制造业博览会

环球即时:传音Tecno Camon 20系列发布:五边形镜组极具辨识度

当前资讯!《斗罗大陆双神战双神》首个场景秀公开:虚幻5打造 画面逼真

这就很尴尬 男子高速电话指导女友开车 结果自己撞了

世界看点:4699元起 九号智能电动车小Q发布:新国标、能跑95km

一图看懂联发科旗舰新U天玑9200+:CPU/GPU性能提升10%、功耗更低了

环球看点!男童喉咙长菜花样肿块确诊感染HPV

今日看点:89.关于类的定义抽象数据类型

全球观速讯丨Mac系统,Qt工程转xcode工程,打包pkg

大幅提升前端工作效率!Numeral.js数值格式化库来了!

无需代码绘制人工神经网络ANN模型结构图的方法

2023年梅花金银兔纪念币价格(2023年05月10日)_世界快资讯

仅7999元!Redmi MAX 90英寸巨屏电视开售:百级分区、144Hz高刷 即时焦点

每日热议!亏电百公里油耗3.9升 比亚迪驱逐舰07申报:凯美瑞、雅阁瑟瑟发抖

保时捷718上新款 157.8万元起!真心无法抗拒 全球简讯

环球快看点丨悦达起亚被曝管理岗轮休 一休就一年!官方回应

中国电信在科技创新中加速释放消费活力 每日聚焦

每日播报!利用Appuploader上架IPA步骤

环球热文:代码随想录算法训练营第一天| 704. 二分查找、27. 移除元素。第一章 数组part01

黄道十二宫是什么意思?黄道十二宫是哪个文明首先提出的?

每日看点!98年浙大女学霸曾被视为格力接班人 孟羽童称靠别人永远不如靠自己

金锣玉米热狗香肠20袋到手19.9元:新鲜美味 当前短讯

热讯:为什么这届年轻人基本不走亲戚了?互联网“断亲”情况加剧:专家释疑

【环球新视野】西渝高铁最新进展!200余户已签协议

双商最高的四大星座是什么?十二星座的月份表

神话Eric的妻子是谁?神话Eric个人介绍

2011年快乐女声有哪些评委?2011届快女排名前十名

消失日晖打一字是什么?猜字谜游戏题目及答案

台电平板怎么刷机?台电平板android版如何获取root?

会声会影x4激活步骤是什么?会声会影x4激活代码

华硕f83v笔记本电池充电时橙色充电灯不停闪烁怎么解决?华硕f83v笔记本参数

三星笔记本r467怎么进bios设置u盘启动?三星笔记本r467参数

Vue 前端开发团队风格指南(史上最全)

Linux ARM架构_安装JDK8-银河麒麟V10 Kylin Linux-焦点速递

PSP上哪个火影的游戏最好玩?PSP经典游戏有哪些?

商家广告鼓励偷男友钱喝奶茶被罚 热消息

环球通讯!苹果推出iPad版Final Cut Pro与Logic pro:1个月免费试用

国人秒懂内涵 如何辨别在美国的中国人:看车牌 环球今头条

吸、扫、拖三合一!米家免洗扫拖机器人2正式开售:1999元

深圳一男子举牌相亲 月薪6千要求女方1万2:被路人质疑后神回应 世界热门

史诗级尴尬!马斯克驾驶Cybertruck结果趴窝:在农田里陷车

2023年社保缴费基数怎么调整?什么时候重新申报?_环球新资讯

环球新资讯:2分钟快速上手流水线的创建与运行

当前视讯!接单日记(三)文本处理之词云生成

今日热门!台式电脑有线网络怎么连接_有线网络怎么连接

华为将发布双旗舰笔记本 MateBook新品颜值、性能将迎全面升级

世界热点!任天堂Switch卖不动了?销量下降22% 还要再苟一年

首发9999元 小米电视ES Pro 90寸开售:1000nits高亮度

今日观点!希思黎京东官方自营旗舰店开业 打造全新高端奢护体验

环球今日报丨支持双枪快充!比亚迪赵长江:腾势N7制动距离“遥遥领先”

焦点热讯:首个“三体”线下项目《三体 · 引力之外》有啥不一样?